基金“海王”再现江湖。

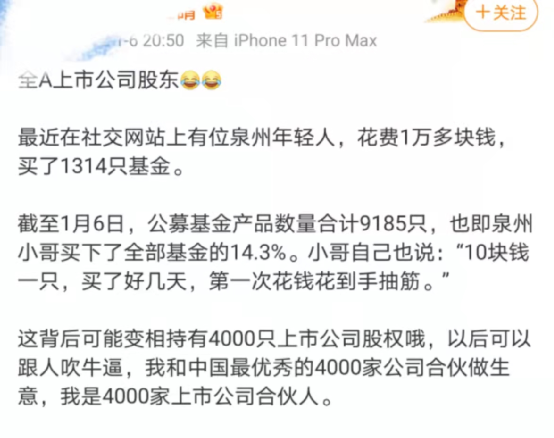

近期,有一位来自福建泉州的年轻基民买了多达1314只基金,迅速走红网络。以一己之力买入全市场七分之一的基金产品,这位“海王”却只花了1万块。

“不要把鸡蛋放在同一个篮子里”的道理,相信大家早已烂熟于心。但花1万块买1千多只基金,显然不太合理。基金产品并非持有越多越好,分散配置也需有“度”,过于分散,广撒网式组合投资其实也是不太可取的。

男子为分散投资买1314只基金

投资“一生一世”

近日,泉州一位年轻基民花一万多买了1314只基金,相当于每只基金上仅花了不到十块钱。引起热议。小哥自己说:“10块钱一只,买了好几天,第一次花钱花到手抽筋”。

小哥表示,投资这么多基金主要是为了分散投资风险,不把鸡蛋放在同一个篮子里。而买1314这个数字,“并不是为了爱情,想用这个数字来提醒自己长期持有,一生一世”。小哥自己说:“10块钱一只,买了好几天,第一次花钱花到手抽筋”。

据中国基金业协会发布的最新一期数据显示,截至2021年11月底,我国公募基金资产管理规模合计达25.32万亿元;公募基金数量合计9152只,首次突破9000只。计算下来,这位泉州小哥一口气就买下了其中的14.35%。

网友们纷纷调侃:“篮子比鸡蛋多”。“如果只统计购买基金的数量,年轻人个个看起来都是金融巨鳄。”

有人评价称,“这位年轻基民差不多差不多是手握了整个大盘。”还有人表示,“因为他想一统江湖:如果给全国的基金经理建个群,他就是群主。”

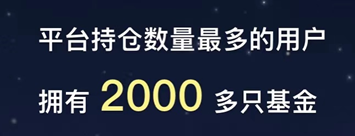

类似的基金“海王”并非第一次现身。此前某平台发布的年度理财报告显示,平台持仓数量最多的用户拥有2000多只基金。

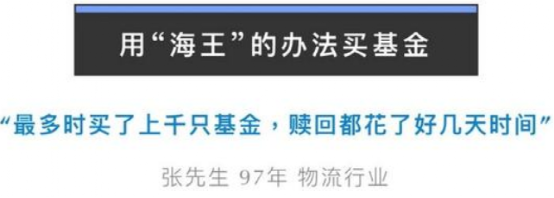

去年7月份,有个97年的小伙子靠“买基金的故事”出圈了。去年疫情爆发时,这位基民开始通过基金理财。

然而第一笔投资就亏了15%,后来为了分散投资风险,这个小伙子抱着“不同板块我都买一点”的策略,拿了几千块钱,现在基金10元就可以买入,前前后后买入1000多只基金,被网友戏称是“基金海王”。

但没多久,“基金海王”就发现大麻烦了,当他有急用要赎回基金时,由于每只基金购买金额不高,卖出需要重复操作1000多次,操作时间太久,导致一天还不能完全赎完,到账时间也分了好几天。

而在现实中,这种“海王”并不少见。

同时持有多少只基金最合理?

5-8只左右可能最踏实

虽说不能将鸡蛋放在同一个篮子里,但显然持有基金并不是越多越好,“日理万基”的投资方式,可能是无效的“分散化投资”。那么同时持有多少只基金比较合适呢?

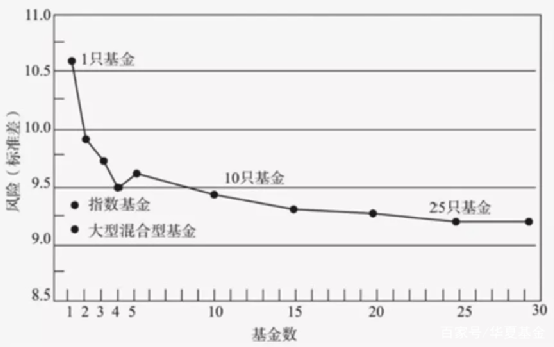

美国晨星曾做过一个假设性的投资组合:基金个数从1~30不等,同时更换不同的基金品种,然后分别计算每种组合5年的标准差。

测算结果显示单只基金的波动率最大。这之后每增加一只基金,波动程度就会得到明显改善,虽然回报降低了,但投资者可以不必承担较大的下跌风险。

但是,当基金数量增加到7只以后,波动程度与数量之间就没有必然联系了。也就是说,7只或以下是较为理想的基金数量。

(来源:晨星投资者)

中欧基金表示,对于货币基金和纯债基金,通常持有2-3只即可。因为货币基金的资产配置情况市场上各家基本差别不大,而纯债基金不像偏股基金那样风格多样,主要是作为组合中的固定收益部分进行配置。

权益类基金配置方面,中欧基金将其分成核心资产和风格资产。核心资产可以优选2-3只产品进行配置,建议选择长期业绩优秀且持续稳定的基金经理所管理的产品。

风格资产,包括行业主题基金,以及一些具有明显风格特征的基金(比如高换手率或者有明显持仓偏好),配2-3只即可。由于风格资产波动性相对偏高,在整体基金组合中的配置比例建议不要过高,根据不同风险承受度,适当配置投资资金的10%-30%即可。

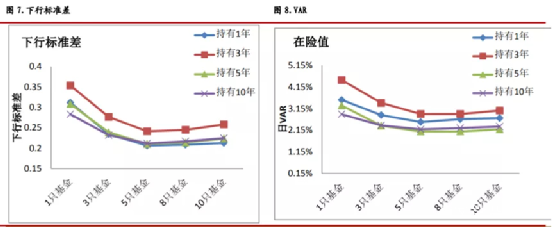

另外一家基金研究机构上海证券也曾就此做过测算。结果发现,当组合基金数量从1只逐步变化至5只时,下行风险指标在各个持有周期均经历了快速下移,当样本基金提升至8 只时,分散下行风险的动力就显得不那么强劲了,再加入基金很可能还起到了相反的效果。最终给出的结论是:纯风险量化的角度,配置5~8 只基金足够分散下行风险。

(注:下行标准差和VAR都是用来衡量基金组合风险的指标)(数据来源:上海证券研报)

因此,华夏基金建议,如果非要给出一个确凿的答案,基金最佳持有数量是多少的话,可以参考两家基金研究机构的说法:5~8只左右。但在组合中持有多少基金为最佳并无定律,整个持基组合在投资方向、品种方面的分散化程度,远比基金数目重要。

90后成基金理财新主力

这届年轻人理财有多绝?

伴随着男子为分散投资买1314只基金引发关注,“年轻人买基金的方式有多绝”也冲上微博热搜。事实上,90后已经悄然成为基金理财的一股新势力。

年轻人都是怎么理财的?在90后和95后中,基金是仅次于定期储蓄的热门理财方式。相比听取某家机构基金经理电话推荐理财产品,年轻人更愿意从专业理财社区或社交平台上搜寻消息,最终由自己作出最佳决策。

某研究机构的调查数据显示:新增“基民”中,90后是主力军。其中,18-34岁群体占比达60%。2021年2月24日,某投资平台公布的数据亦显示,购买了3支及以上不同板块基金产品的投资者当中,半数以上是90后。

基民年轻化的结构变化也为基金交易市场带来一些新特征,其中最明显的是操作趋向超短线化。

近两年公募基金赚钱效应突出,吸引投资者大举涌入基金市场。但很多刚入门的新基民尚未形成科学的投资理念,把基金当股票一样高抛低吸、快进快出、超短线操作。

一家第三方电子商务平台数据显示,去年上半年该平台的基金申购金额比去年同比增长超4倍, 新基民同比增长1.2倍。

投资者结构的变化,也为基金交易市场带来一些新特征,其中最明显的特征是操作趋向超短线化。深圳一家中小型公募市场部人士此前透露,“第三方平台数据显示,基民持有科技基金的平均期限是41天。由于多数基金对持有不超过7天的申购和赎回操作设置较高手续费,一些基民持有基金超过7天‘惩罚期’后便卖出。事实上,基金短线操作顽疾由来已久,新进入的年轻投资者更是将这种跟风炒基风格发挥得淋漓尽致。”

记者注意到,在一个投资者交流平台上,有基民这样分享自己的投基心得:“我只做7天的短线操作,大手笔买入一只符合当前行情的基金,持有一个星期就能赚5个点以上,赎回后再踩下一波行情。”

在“炒股不如买基”理念的影响下,投资者对公募基金经理的关注度越来越高,不少顶流火出圈,被高喊YYDS的基民当作明星追捧,基金饭圈化、基金经理爱豆化成为行业新潮流。

然而,盲目追星并不可取。麦静博时基金多元资产管理部总经理兼基金经理麦静表示,“针对购买明星基金产品,我们曾做过一个数据统计。假设我们每年的年初都买上一年业绩排名在前十的基金,我们坚持做十年这样的一个策略,十年下来年化回报9.18%,但在这个过程中需要忍受的最大下跌幅度是下跌47.23%,这是一个近乎腰斩的下跌,绝大部分的投资人都是很难以承受的。”

投教工作任重道远

基金公司在行动

面对蜂拥而至的年轻基民和快速发展的公募行业,基金公司正加码投教力度,鼓励基民长线持有、合理配置。

以短线操作行为为例,深圳一位公募品牌人士表示,一方面是由于新基民尚未树立科学正确的基金投资理念,另一方面则是部分电商平台的营销使然。在她看来,一些平台在首页展示过去一个星期、一个月、三个月等较短周期基金净值增长排名,且未进行充分的风险提示,很多投资者便会据此购买基金。

对此多位基金公司人士表示投教工作任重道远,近期公司相关部门也在有计划地加大基金科学投资观念普及工作的力度。华南一家大型公募品牌部总监表示,虽然“做波段也是一种投资方法,但超短线操作并不适用于基金投资。“

我们会比较频繁地在财富号、官微等多个平台上均发布了相关投教文章,提醒投资者多看少动,避免频繁操作,做好仓位管理,以及风格的均衡配置。”他坦言,近年来,全行业不断深化投资者教育,不断帮助投资者理性投资。

不少业内人士表示,投教工作一直在路上,但实施难度并不小,需要监管层、第三方平台以及基金公司等各方共同努力。公募基金管理人将扎实推进投资者教育,不断夯实投资者保护的基础性工作。