在半导体的封装测试业务领域,长电科技(600584.SH)等大企业,早已确立了一定的优势。在这种背景下,中小企业依然希望通过上市,争取更大的发展空间。

主要产品在半导体封装测试领域占比仅有0.09%的佛山市蓝箭电子股份有限公司(下称“蓝箭电子”),就是这样一家公司。该公司计划在创业板上市。除了市场占有率不高,蓝箭电子的毛利率也远不如行业平均水平,公司还承认封装测试技术也不如对手。

报告期内,新增主要客户美的集团(000333.SZ),蓝箭电子并未披露合作细节。按照多家家电产业链拟上市企业对监管问询函的回复来看,小米集团(01810.HK)和海尔智家(600690.SH)的供应商,都要用几十页的篇幅披露跟这些巨头客户的合作细节。

市占率不到千分之一

蓝箭电子主要从事半导体封装测试业务,为半导体行业及下游领域提供分立器件和集成电路产品,主要产品为三极管、二极管、场效应管等分立器件产品以及AC-DC、DC-DC、锂电保护IC、LED驱动IC等集成电路产品。

蓝箭电子服务的客户包括拓尔微、华润微、晶丰明源(688368.SH)等半导体行业客户;美的集团、格力电器(000651.SZ)等家用电器领域客户;三星电子、普联技术等信息通信领域客户;赛尔康、航嘉等电源领域客户;漫步者、奥迪诗等电声领域客户。

根据中国半导体行业协会发布的《中国半导体行业发展状况报告(2020年版)》显示,2019 年中国半导体分立器件销售2772.3亿元,预计2020年中国半导体分立器件销售2947.6亿元;2019年、2020年蓝箭电子分立器件销售收入2.60亿、2.67亿元,以此测算2019年、2020年分立器件占有率约为0.09%、0.09%。

根据中国半导体行业协会发布的《2019 年中国集成电路产业运行情况》、《2020年中国集成电路产业运行情况》数据显示,我国集成电路封测分别实现销售额2349.70亿元、2509.50 亿元,2019年、2020年蓝箭电子实现集成电路封测收入1.48 亿元,2.16 亿元,以此测算其2019 年、2020年集成电路市场占有率约为 0.06%、0.09%。

对此,深圳一位保荐代表人向第一财经记者表示,按照公司相应产品收入和行业规模,来测算市场占有率是一种可行的做法,保荐人和拟上市公司尽可能披露才能符合监管要求。对蓝箭电子来说,市场占有率不到千分之一,在夹缝中生存的状况也是让人担忧。

蓝箭电子称,相对于封装测试行业上市公司,公司的规模仍然较小;资本实力、产品覆盖范围等方面仍存在较大差距。而半导体是资金密集型行业,需要不断投入资金购买先进的生产设备,研发新的封装技术和生产工艺,才能抢占市场、巩固竞争优势。目前公司多项研发投入和经营活动,都依靠经营积累和银行贷款,筹资方式有限。面对未来下游应用广阔的物联网、可穿戴设备等市场的兴起,公司预计将进行较大规模的研发投入,加大半导体封装测试扩产力度。

技术不如巨头,毛利率不如行业平均水平

毛利率不如对手,蓝箭电子的封装技术能力较龙头企业也存在差距。

招股书称,发行人选取同行业可比公司的标准,系综合考虑主营业务的相似性、所处半导体产业链位置、主要产品的应用领域等因素确定。同行业可比公司主要有长电科技(600584.SH)、苏州固锝(002079.SZ)、华天科技(002185.SZ)、通富微电(002156.SZ)、富满微(300671.SZ)、银河微电(688689.SZ)和气派科技(688216.SH)。

在毛利率分析当中,“与同行业可比公司的对比情况”里面,蓝箭电子跟竞争对手平均差距超过3个百分点。

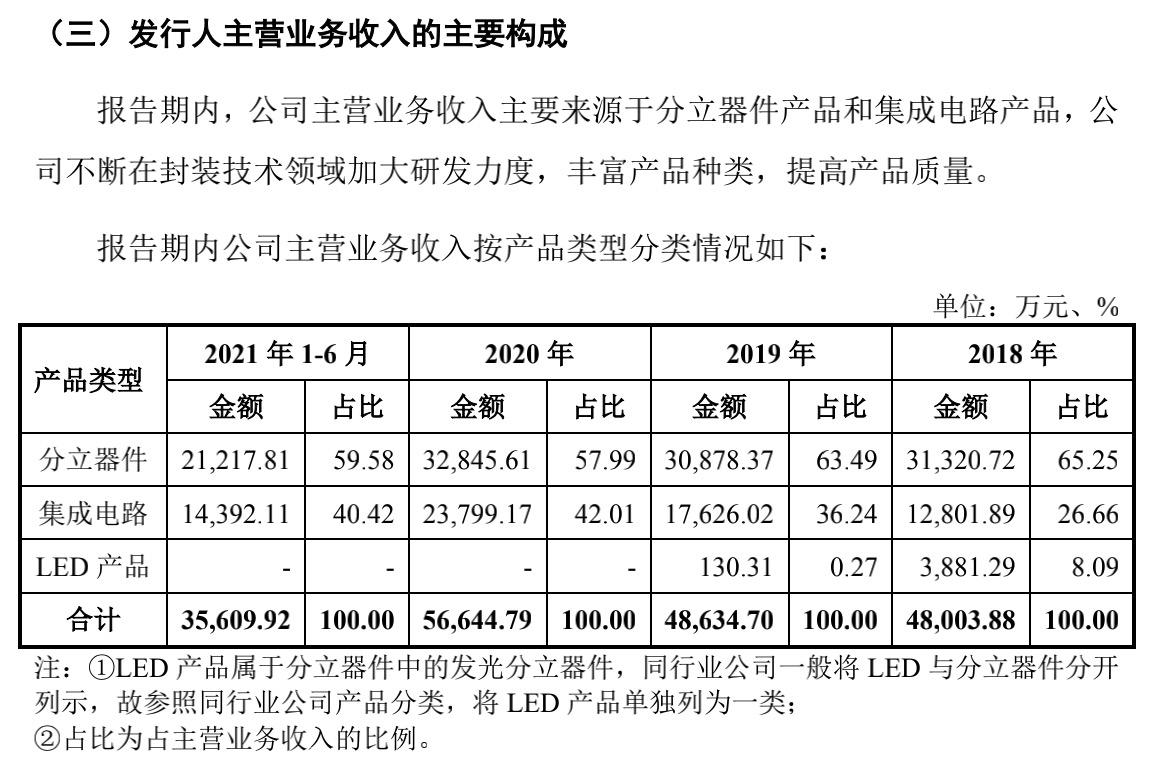

蓝箭电子解释:报告期内,公司主营业务毛利率与同行业上市公司比较来看,变化趋势基本一致,毛利率与同行业上市公司毛利率存在差异,主要受各公司产品结构存在差异。2018年到2021年上半年,蓝箭电子主要产品为分立器件和集成电路,分立器件产品的毛利率分别为17.89%、15.74%、15.76%和21.96%,集成电路产品的毛利率分别为31.17%、26.94%、25.78%和28.18%。同行业可比公司不同种类产品的占比不同,直接影响主营业务毛利率。

同类产品中,也存在细分产品毛利率差异较大的情况。以分立器件产品为例,三极管产品的毛利率较低,2018年到2021年上半年,毛利率分别为10.00%、6.94%、8.26%和16.03%,二极管产品毛利率相对较高,报告期毛利率分别为25.74%、21.16%、18.87%和19.31%。

在“发行人市场地位和竞争优势与劣势”当中,蓝箭电子承认了“技不如人”的事实。

“龙头封测厂商如长电科技、华天科技等能够紧跟行业发展趋势,在封测领域掌握FC、SIP、Bumping、MEMS、Fan-out等多项先进封装技术,封测技术覆盖分立器件、数字电路、模拟电路和传感器等多个领域。尽管公司目前已掌握倒装技术、系统级封装SIP技术等,但尚未掌握Bumping、MEMS等其他封装前沿技术。同时公司封测技术目前主要覆盖分立器件、模拟电路等领域,较龙头封测厂商在封测技术覆盖领域范围存在差距。”

未披露跟美的集团合作细节

此2018年,美的集团在揽件电子客户中只排名12,2019年突然开始就进入了前五。对此蓝箭电子解释:“2019年公司新产品通过美的集团认证,加强洗衣机、制冷设备事业部的业务合作规模,2019年销售收入大幅提高。”

不过蓝箭电子并未披露跟美的集团合作细节,只披露了销售产品为二极管(自有品牌)、三极管(自有品牌)、三端稳压管(自有品牌)等。

对此,上述保荐代表人认为,如果监管部门在问询函中提到的话,预计拟上市公司要披露更多跟新增大客户合作的细节信息,而过去产业链企业上市过程中当中,这种情况也有过多次出现,预计蓝箭科技需要进一步披露跟新增主要客户合作的细节。

其中,在威海市泓淋电力技术股份有限公司(下称“泓淋电力”,电源线生产企业)对监管部门问询函的回复当中,按照监管部门要求,用了几十页的篇幅来详细披露了跟海尔集团和小米集团的合作细节。

海尔集团贡献了泓淋电力11.17%的营业收入,占到海尔自身电源线组件产品采购量的27%,为海尔核心电源线组件供应商。2021年上半年,泓淋电力小家电电源线组件产品单价由4.80元/条提升至4.86元/条,提升幅度并不大,是因为该类产品主要客户为小米,其铜价联动方式自2020年末由“月度调价”修改为“季度调价”,即产品价格由按照上月铜均价调整变为按照上季均价调整,铜价变动对产品单价影响存在滞后性。